Доля, которую занимает сегмент синтетических тканей в структуре российского рынка текстильной продукции, составляет примерно 60%, если в качестве единицы измерения брать квадратные метры. В денежном выражении доля синтетики на рынке занимает около 45%. Объем рынка только по синтетическим тканям в России значительно превышает цифру в один млрд. квадратных метров, более точные цифры указаны в полной версии обзора рынка. Обзор опубликован аналитическим бюро Groupmarketing.ru. Публикация составлена на основании изучения вторичных источников, анализа статистики ФТС и Росстата и собственных расчетов нашего аналитического бюро.Традиционно широко на рынке тканей используется хлопок, но в промышленности также наблюдается рост использования синтетических волокон. Например, на хлопок приходилось только 43% текстильного импорта в США в 2016-2017 году по сравнению с 47% в 2011-2012 году, по данным USDA (отчет Coface).

Коммерческий обзор рынка включает следующие пункты, которым уделено наибольшее внимание: а) Объем рынка в количественном и денежном выражении; б) Объемы импорта в количественном и денежном выражении; в) Объемы российского производства в количественном выражении; г) Экспорт; д) Оценка конкурентоспособности по товарам отечественного производства; е) Расчет средних розничных цен на исследуемые товары. Показатели по вышеперечисленным пунктам представляются по годам за период 2015-2018 гг., плюс даются расчетные прогнозы на 2019 г. и до 2022 г. включительно, по каждому из перечисленных пунктов.

Синтетика – центр технического прогресса.

Менее дорогие, легко смешиваемые с другими волокнами, и с меньшим воздействием на окружающую среду, чем хлопок, синтетические волокна являются центром технического прогресса в секторе. Резкий рост цен на хлопок (+60% в период с января 2016 года по июнь 2018 года) сделал синтетические волокна еще более конкурентоспособными по отношению к хлопку. Однако с июля по декабрь 2018 года цены на хлопок упали на 11%, что может замедлить дальнейший переход на синтетические волокна. Тем не менее, цены на хлопок, кажется, вряд ли снизятся еще больше, из-за увеличения китайских импортных квот и снижения мирового производства хлопка в 2018-2019.

Синтетика – это более универсальный материал, чем натуральная продукция. Резюме исследования.

Пока что главные причины слабого развития производства синтетического текстиля в России – необеспеченность искусственными волокнами и нитями, отсутствие необходимых компетенций в производстве, НИОКР, квалификационного персонала. Одновременно с этим у России есть все предпосылки для развития этого сегмента до уровня, способного полностью заместить импорт синтетических материалов и в перспективе усилить свои экспортные позиции, уверены эксперты.

Сейчас заставить кого-то производить что-то в условиях рынка невозможно, но у нас есть огромный рынок — государственный. Это, во-первых, различная спецодежда, которую заказывают крупные госкорпорации. Во-вторых, это потребности силовых структур, обзоры СМИ.

Также существует обширный список синтетических тканей, которые различаются характеристикам, структурой, составом, фактурой и множеством других показателей, поэтому можно без труда подобрать оптимальный вариант, исходя из собственных требований и пожеланий. Видов синтетики в сотни раз больше, чем натуральных тканевых материалов.

Доля российского производства в объеме рынка синтетических тканей. Расчетные показатели groupmarketing.ru.

Доля российского производства синтетических и искусственных тканей немного растет на внутреннем рынке сейчас и этот рост должен продолжится на ближайшие несколько лет. До 2022 года планируется, что конкурентоспособность российского производства в этом сегменте несколько укрепится относительно импорта.

Изучение конкурентоспособности товаров, произведенных в России. Ткани из синтетических и искусственных материалов. Прогноз на 2019 г. Расчетные прогнозы до 2022 года.

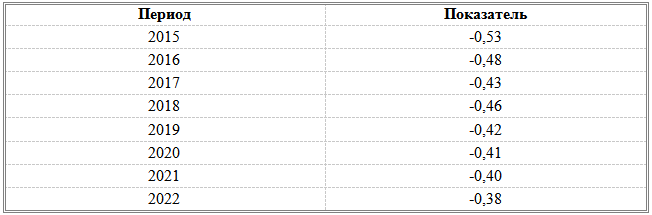

По нашей методике конкурентоспособность отечественных товаров по сравнению с импортом характеризуется безразмерным коэффициентом К_ктвп. Так К_ктвп за 2015 года применительно к данному товару составил величину -0,53. По итогу 2018 года он был уже равен -0,46. Напомним о том, что чем выше К_ктвп, тем более конкурентным является данный товар по сравнению с импортными аналогами, максимально возможное значение К_ктвп равно плюс единице, а самое минимальное минус один.

На протяжении 2015-2018 годов конкурентоспособность российского производства находится в отрицательной зоне в сегменте ткани из синтетических и искусственных материалов. Повышение коэффициента К_ктвп за указанный период составило 13,21%.

Согласно бизнес-прогнозу специалистов, по факту 2019 года коэффициент К_ктвп немного укрепится и будет равен -0,42. Отечественное производство по данной продукции краткосрочно на ближайшие год-два может немого утратить свои конкурентные преимущества перед импортом. Методику расчета К_ктвп (конкурентоспособность товаров внутреннего производства) см. в полной версии обзора.

Но в ближайшие пять лет конкурентоспособность российского производства таких товаров, как ткани из синтетических и искусственных материалов будет расти, что является положительным моментом для российской экономики. Посему, учитывая прогнозные оценки аналитического бюро groupmarketing.ru, коэффициент К_ктвп, характеризующий конкурентоспособность, по факту 2022 года составит -0,38.

Таблица №10027-3. К_ктвп — конкурентоспособность товаров внутреннего производства (величина безразмерная). Ткани из синтетических и искусственных материалов.

График (диаграмма) №10027-3. Ткани из синтетических и искусственных материалов. К_ктвп — конкурентоспособность товаров внутреннего производства. Динамика 2015-2022 гг. РФ.

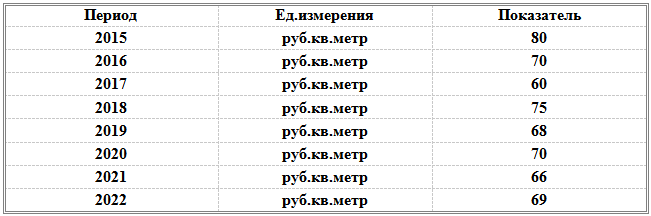

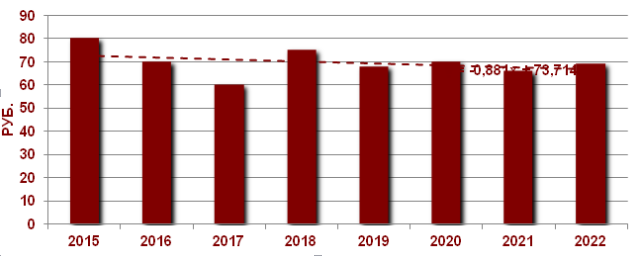

Розничные цены. Ткани синтетические.

Стоимость товара по итогу 2015 года составляет в среднем 80 рублей. Среднестатистическая розничная стоимость на ткани из синтетических и искусственных материалов за 2018-й год составляет в среднем 75 рублей. Цена указана из расчета рублей за кв.метр. Розничная цена в течение 2015-2018 гг. в среднем уменьшилась. Стоимость в 2018 году у нас получилась со знаком минус и снизилась к 15-му году на -6,25%.

Планируется, что по итогу 2019 года средняя розничная цена составит 68 рублей. Так розничная цена будет иметь тенденцию к снижению в 2019 г. к 2018-му году на 9,33% (со знаком минус).

По прогнозным расчетам аналитиков бюро groupmarketing.ru розничные цены на ткани из синтетических и искусственных материалов движутся сейчас вниз и в дальнейшем, до 2022 года включительно, продолжат свое движение в том же направлении. Таким образом, на начало 2023 года средняя розничная цена на этот товар составит 69 рублей.

Таблица №10027-7. Розничные цены. Ткани из синтетических и искусственных материалов.

График (диаграмма) №10027-7. Ткани из синтетических и искусственных материалов. Розничные цены (тыс.кв.м.). Динамика 2015-2022 гг. РФ.

Потребление вискозы.

Потребление вискозы будет продолжать расти и в мире, и в России. Вискоза является более дешевой заменой хлопку в обычной одежде и активно применяется в техническом текстиле, прежде всего, в медицинской продукции. Потребление вискозы в Российской Федерации на внутреннем рынке к 2025 году может вырасти с 34 до 230 тыс. тонн за счет развития отраслей потребления данной продукции (данные Минпромторга).

Крупнейшие игроки мирового рынка вискозы – компании Lenzing и Adita Birla – обладают современной экологичной и энергоэффективной технологией производства. Фабрики этих компаний находятся по всему миру. Производство масштабное, средний выпуск фабрики – 180-250 тыс. тонн в год. Производства в России на данный момент не существует (из-за использования устаревших грязных технологий все производства закрыты) – вся вискоза импортируется. В СНГ производство сохранилось, но в крайне небольших объемах (Светлогорск-Химволокно в Беларуси).

Высокая доля импорта при положительных темпах роста потребления химических волокон создает существенный потенциал для замещения импорта и развития именно в этом сегменте. Кроме того, наличие развитого нефтехимического и целлюлозно-бумажного комплекса, а также близость к потенциальным рынкам сбыта создает для Российской Федерации дополнительные конкурентные преимущества.

Кроме того, рынок вискозы глобален, ведущие позиции на нем занимают Австрия, Китай и Индонезия, Индия и Таиланд (обеспечивают 85% рынка). Тем не менее, большинство из глобальных поставщиков работает на импортной целлюлозе, около 25% которой импортируется из России.

Объем произведенных в России вискозных волокон и нитей может достичь 500-600 тыс. тонн, обеспечивая этим объемом до 80% от локального потребления и экспортируя 300-400 тыс. тонн на внешние рынки – прежде всего в СНГ, Европу, Африку и Ближний Восток (Турцию, Марокко). Это увеличит вклад отрасли на 0.04% ВВП и обеспечит 3.5-4.5 млрд. рублей налоговых поступлений к 2025 году.

Полиэфирные волокна. Доля ручного труда минимальна. Резюме исследования.

Оценочный объем потребления полиэфирных волокон в Российской Федерации в 2015 году составит около 225 тыс. тонн. С учетом развития текстильного и швейного производства в соответствие со сценарием, предусмотренным Стратегией, объем рынка ПЭ волокон к 2025 году может достичь 1.2 млн. тонн. Производство волокон – капиталоемкое, доля ручного труда минимальна. Наличие развитого нефтехимического комплекса в перспективе позволит обеспечивать производителей выгодным доступом к сырью.

Крупнейшие производители ПЭ волокон в СНГ – белорусские Могилев-химволокно и Светлогорск-химволокно (выпуск – 90 и 39 тыс. тонн соответственно). Крупнейшие российские производители – Комитекс и Владимирский полиэфир (20 и 13 тыс. тонн соответственно). Текущий совокупный объем выпуска ПЭ в Российской Федерации не превышает 55-60 тыс. тонн в год (отчет НИУ ВШЭ).

Развитие производства синтетического текстиля в России. Резюме исследования.

Как и в целом ряде прочих обрабатывающих производств, в сегменте текстильного производства российский экспорт во многом ориентирован на страны ближайшего окружения. При этом рынок чувствителен к политическому фактору, что мы видим на примере статистики поставок в Турцию.

На сегодняшний день в отрасли имеется осмысленная стратегия развития, предполагающая ориентацию на расширение производства синтетических тканей и технического текстиля. Однако первоочередной целью этой стратегии является акцент на удовлетворение внутреннего потребителя и реализация задачи импортозамещения.

Создание полиэфирного комплекса в Ивановской области должно прежде всего послужить снижению зависимости от импорта (в основном из Беларуси). Возможности для быстрого наращивания экспорта дала бы интенсификация процесса локализации в России производств ведущих иностранных производителей.

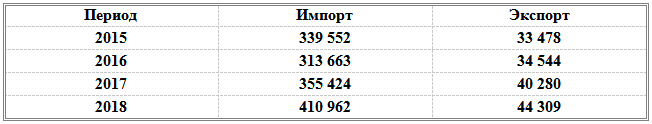

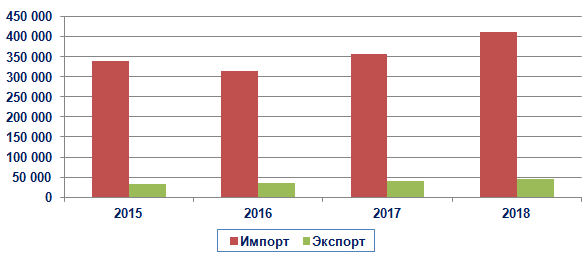

Таблица. Импорт. Экспорт. Тыс. долларов США. Ткани из синтетических и искусственных материалов. Статистика ФТС РФ.

Экспорт по сравнению с импортом синтетических тканей находится на минимально возможных уровнях.

По материалам обзора от 07-05-2019г. ФинПромТорг (Москва)

WEB: groupmarketing.ru